L’ articolo di oggi nasce a completamento degli approfondimenti realizzati poco tempo fa su questo sito in merito alle soluzioni d’ investimento fattoriali, che puoi consultare ai seguenti link:

- Etf momentum: approfondimento e riflessioni a ruota libera

- Indici equal weight: robustezza ed equilibrio

I fattoriali hanno suscitato sempre un profondo interesse tra i risparmiatori e gli addetti ai lavori, sono strumenti adatti a chi vuole investire in società che abbiano dei precisi profili, come per esempio quelle ad alta redditività o sottovalutate nei fondamentali.

Se vuoi seguire via social i vari contenuti per non perderti neanche uno, ti consiglio di mettere mi piace alla mia pagina Facebook Francesco Brancatisano Advisor.

Per approfondire questo o altri argomenti, fare domande e confrontarti con altri risparmiatori con vicissitudini simili alle tue, iscriviti al mio gruppo chiuso su Facebook

Ti invito inoltre a seguirmi sul mio profilo LinkedIn

Sulla scia dei due articoli precedentemente citati, molto apprezzati dai lettori, è nata l’idea di realizzare una serie di approfondimenti sul mondo degli indici azionari fattoriali, che non si limiteranno ad una impostazione descrittiva, ossia ad illustrare ciò che è avvenuto nel passato e quali possono essere le previsioni future, ma si protrarranno verso un’impostazione più pratica ed operativa per arrivare alla

presentazione di una strategia di investimento sui fattoriali “chiavi in mano” che sarà disponibile in modo gratuito ai lettori.

Questa iniziativa non mi vedrà da solo ma sarà realizzata insieme all’ingegnere Maurizio Papi, esperto in analisi dati e gestore del sito MP Investit, un vero lavoro a quattro mani.

Per assicurarti di usufruire degli approfondimenti futuri e della strategia operativa, ti invito a seguire i canali social degli autori:

In questo primo appuntamento, vedremo una panoramica degli indici fattoriali e di come si sono comportati nell’arco del tempo, allo scopo di fare chiarezza sulle loro caratteristiche principali e aiutare così l’ investitore ad avere una maggiore consapevolezza di questi strumenti per un possibile inserimento nelle proprie strategie di investimento.

Dopo questa necessaria introduzione, iniziamo subito a mettere carne al fuoco. La scelta di quali indici fattoriali impiegare per la nostra disamina è ricaduta negli “MSCI World Factors”, per i seguenti motivi:

- Tra tutte le società che forniscono un servizio di indici azionari, MSCI Inc. si pone come un fornitore di eccellenza ed è stato il precursore degli indici fattoriali.

- MSCI World è un indice a copertura globale e la sua ampia diversificazione permette di non avere le nostre analisi condizionate da un particolare mercato.

- La MSCI fornisce gratuitamente sul suo portale web le serie storiche, disponibili con un lungo storico.

Il primo punto affrontato è stato quello di scaricare i dati dei principali indici fattoriali di MSCI World e calcolarne i rendimenti. La profondità dei dati è ottima, partire da gennaio 1998 permette di coprire fasi eterogenee di mercato, che comprendono diversi eventi shock (bolle, crisi, attentati, pandemie, ecc…), utile sia per capire il contesto sia per prendere decisioni operative.

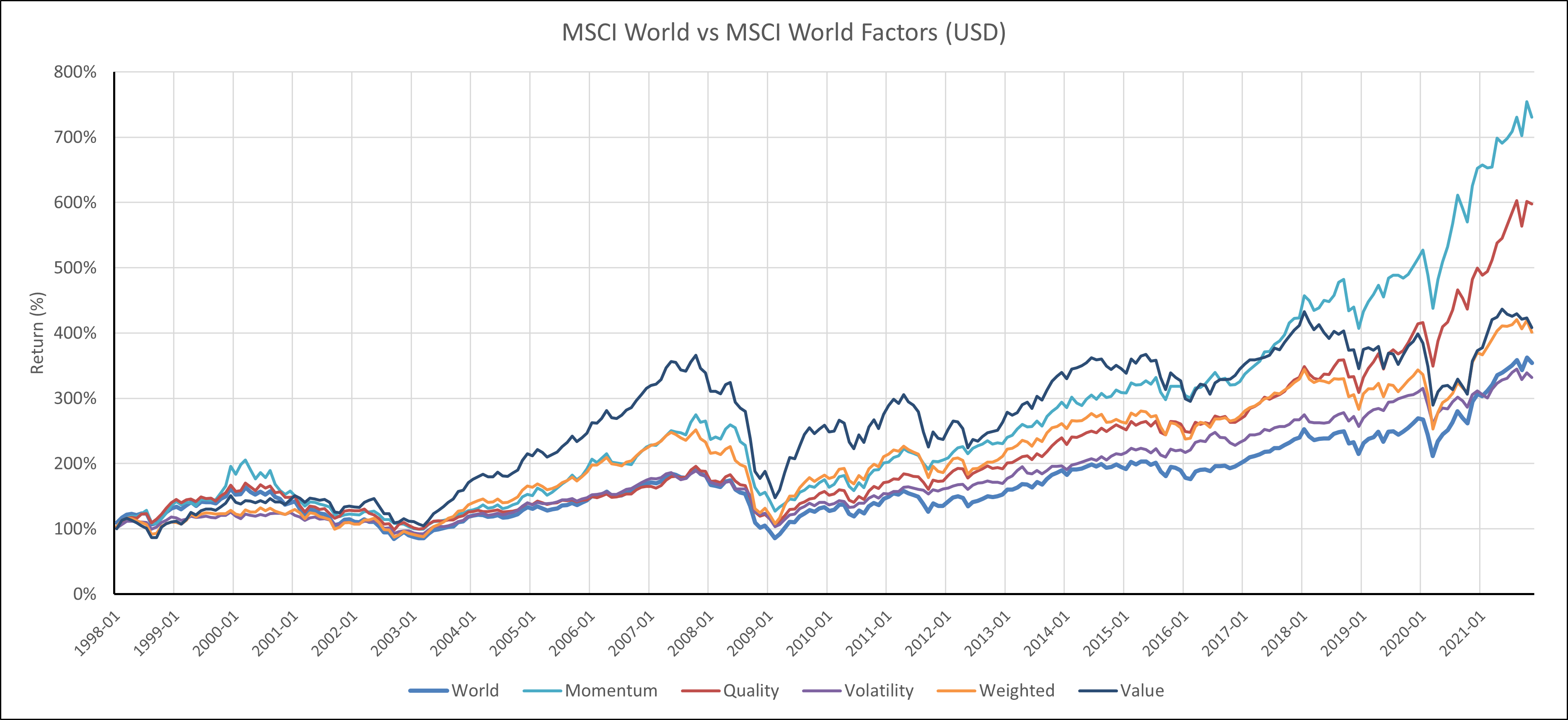

La figura 1 riporta una panoramica di questi dati, le linee corrispondono all’andamento del guadagno che si avrebbe ottenuto se si avesse investito sugli indici all’inizio della serie storica.

*Figura 1: confronto tra i principali indici MSCI World Factor

La prima cosa che possiamo notare è che

- sul lungo periodo praticamente tutti i fattori sovraperformano il benchmark (MSCI World); l’ unica eccezione pare venire dal minimum Volatility, anche se per parecchio tempo e sino al recente passato è stato al di sopra del benchmark.

- Momentum è il fattore con le performances cumulative ad oggi più elevate, seguito subito dopo dal Quality, i 2 fattori si sono contesi la scena negli ultimi anni.

- Value, un tempo re incontrastato (guardare il grafico fino alla crisi del 2008 per rendersene conto), ha da tempo perso smalto.

Oggi guardando le dinamiche degli ultimi anni e osservando il grafico sopra, alcuni aspetti ci possono apparire quasi scontati, ma guai a sottovalutare determinate variabili.

Periodo 1998-2009

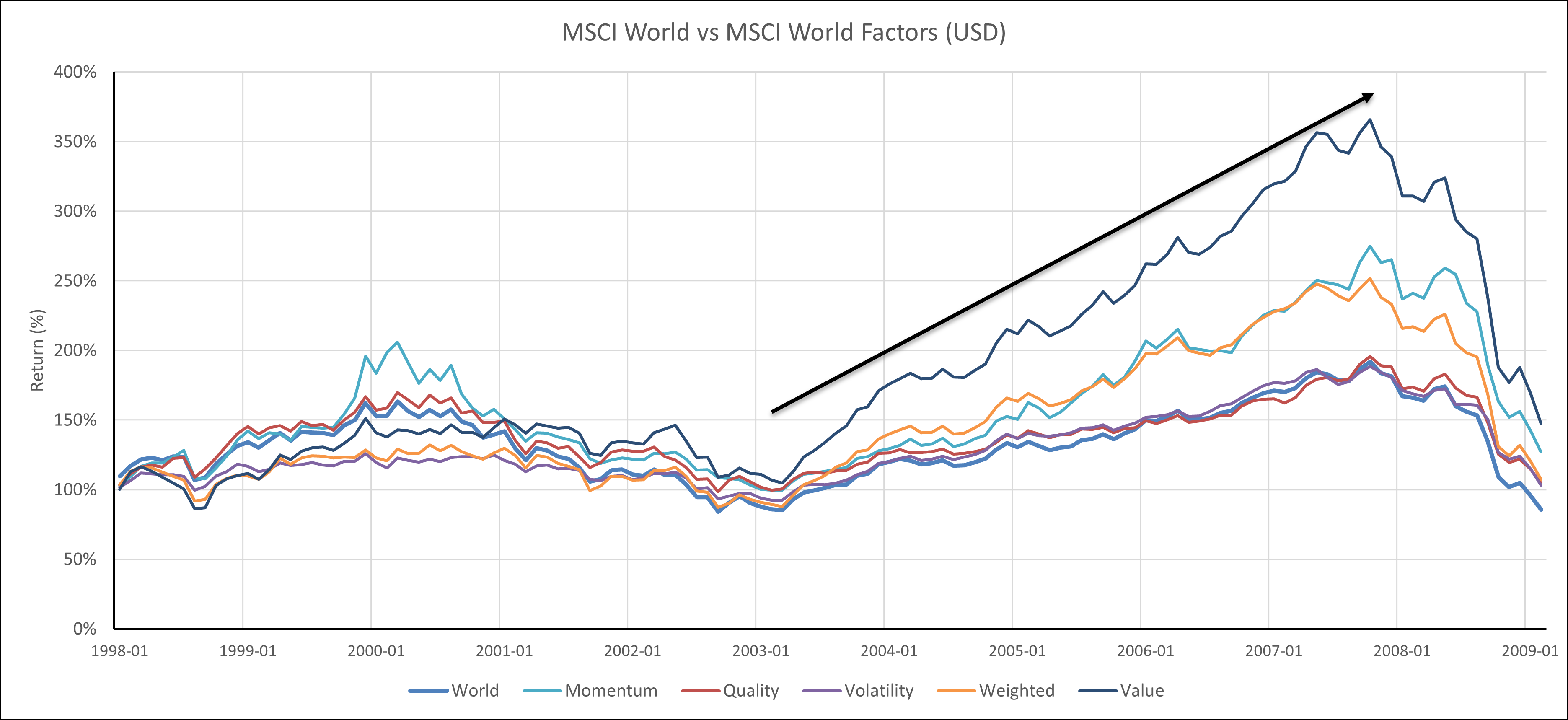

La figura 2 è uno zoom della figura 1, con l’asse temporale che ripercorre il periodo 1998-2009. Immaginiamo per un momento che sia un grafico aggiornato ai giorni nostri, probabilmente ci farà innamorare del fatto Value, grazie al gap di performance nei confronti degli altri fattori, che si è allargato durante gli anni 2000 (freccia nera nel grafico) per raggiungere un massimo assoluto poco prima della fase orso del 2008-2009.

*Figura 2: indici MSCI World Factor (1998-2009)

industria finanziaria pronta a sfruttare questo hype per impacchettare soluzioni di questo tipo, come indici value, fondi value, ETF value, certificati a tema value e così via.

Proviamo a contestualizzare questo preciso periodo storico: siamo negli anni in cui le ferite lasciate dalla bolla tecnologica e degli attentati dell’11 settembre sono ancora fresche, con gli investitori che, attraverso la sperimentazione di mercati

prolungatamente ribassisti, sono tornati alla realtà e si sono accorti che gli

eccessi sono destinati ad essere riassorbiti, e che usare i mercati come bancomat prima o poi presenta il conto da pagare. In questo processo di disillusione,

scompaiono molti guru e torna di moda una modalità d’ investimento più razionale, il value investing in stile Warren Buffett, con quest’ultimo nel frattempo

riscoperto e valorizzato, quando fino a poco prima considerato ormai defunto assieme al suo approccio.

Con i titoli legati al da poco nato internet e al nuovo mondo “digitale” in ribasso anche dell’80-90%, gli investitori ritornano su titoli più robusti e stabili, anche se legati ad una old economy, fatta di aziende petrolifere (per esempio Exxon), banche (HSBC) e grandi agglomerati industriali (General Electric).

Periodo 2009-2021

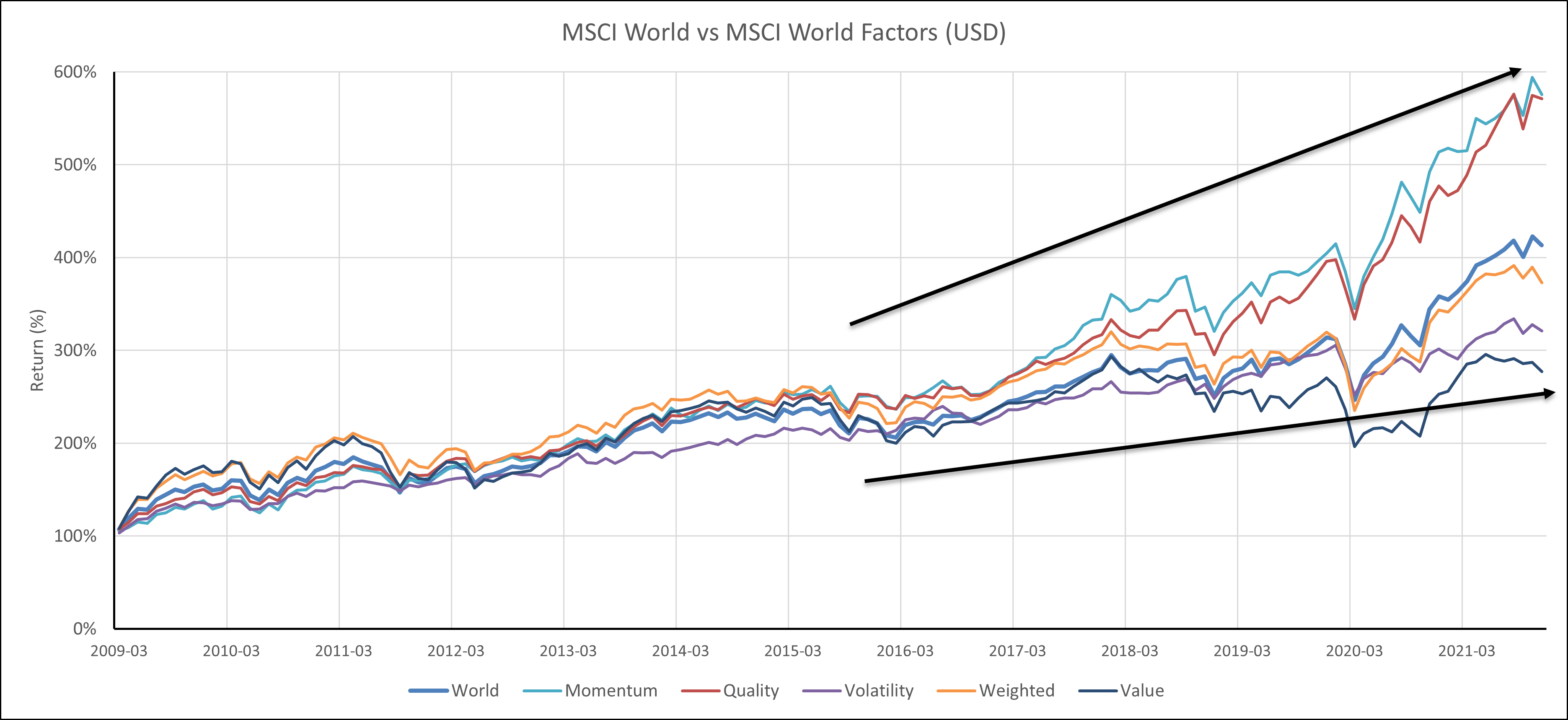

Portiamoci avanti con gli anni e prendiamo la seconda parte di grafico di figura 1, che corre dal 2009 ai giorni nostri (figura 3). La storia è diversa, dopo un periodo iniziale di crescita stabile per tutti gli indici fattoriali e in linea con il loro benchmark, MSCI World, nel 2017 Momentum e Quality diventano i protagonisti assoluti e si allontanano nettamente da tutti gli altri (freccia nera superiore), mentre Value ne esce ampiamente sconfitto (freccia nera inferiore), anche nei confronti di MSCI World, con una dinamica simile ma meno grave che interessa anche i fattori Equal Weighted e Minimum Volatility.

Siamo infatti negli anni in cui il Nasdaq recupera le perdite del mercato orso del 2000-2002, con una generazione di titoli (Amazon, Apple e così via) che se dieci anni prima rappresentava una scommessa, nel frattempo è divenuta una certezza, con quote di mercato e utili via via sempre più importanti.

Conseguentemente i titoli vincenti non sono più ora quelli legati al puro storytelling sul futuro (come magari potevano esserlo dieci anni prima), quanto il segmento Quality Growth, ossia titoli dalle grosse aspettative ma già di fatto consolidati a livello di fondamentali di bilancio. I pochi sopravvissuti alla bolla dot.com sono nel frattempo diventati i dominatori della scena.

A ciò va aggiunto un particolare non certo secondario, ossia che il periodo in questione è contraddistinto da cambiamenti strutturali nei mercati, con le strategie d’ investimento passive (ossia realizzate mediante ETF e altri prodotti indicizzati) che prendono sempre più piede e si affermano a discapito di quelle attive, e con un mercato fatto sempre meno dall’ umano e dalle strategie discrezionali, ma via via sempre più dominato da algoritmi e sistemi d’ investimento automatizzati, che agiscono da amplificatori di trend, nella buona e nella cattiva sorte.

Non solo rendimento

Per questo primo approfondimento è tutto, in un prossimo articolo ci caleremo via via in un contesto più pratico, in modo da capire come sfruttare tali dati e informazioni per costruire un protocollo operativo studiato per cavalcare al meglio le fasi di rialzo dei fattori più in forma in un determinato ciclo di mercato.

Ti invito inoltre a scegliere quello che è il pacchetto di abbonamento che ritieni più adatto a te fra i tanti sottoscrivibili, puoi farlo da qua: PORTAFOGLI MODELLO, ricordandoti che c’è la possibilità di usufruirne gratuitamente per un periodo di 30 giorni, avendo a disposizione un portafoglio modello, un primo report e completa assistenza su ogni aspetto

Ti ricordo infine che per ogni dubbio o richiesta di info puoi richiedere una consulenza gratuita.

Qualora vorresti approfondire argomenti come questo o altri di tua preferenza nello specifico,contattami per una coaching individuale su Skype.