Se vuoi seguire via social i vari contenuti per non perderti neanche uno, ti consiglio di mettere mi piace alla mia pagina Facebook Francesco Brancatisano Advisor.

Per approfondire questo o altri argomenti, fare domande e confrontarti con altri risparmiatori con vicissitudini simili alle tue, iscriviti al mio gruppo chiuso su Facebook

Ti invito inoltre a seguirmi sul mio profilo LinkedIn

Partiamo dalle domande.

Uno dei quesiti che di recente mi capita spesso vedere manifestato è il seguente: ho investito nell’ MSCI Emerging Markets ma attualmente sono in perdita, cosa faccio, mantengo la posizione o vendo?

Come è immaginabile, dare una risposta su due piedi ad una domanda del genere non è così facile: i mercati emergenti si comprano per il rendimento che queste aree possono esprimere nel lungo periodo. Se tale investimento è stato pensato all’interno di un portafoglio legato ad una pianificazione finanziaria di lungo termine, non ha assolutamente senso vendere oggi per quello che è solo un “rumore di fondo di breve termine”, conviene quindi mantenere la rotta iniziale rimanendo investiti.

Se invece su questa asset class non si era entrati in unica soluzione, ma attraverso un pac, in questo caso la debolezza rappresenta un’occasione per entrare a condizioni migliori (prezzi più bassi, rendimenti futuri potenzialmente più elevati). Anche nel caso del pac quindi conviene attenersi al piano iniziale, dal momento che tale metodologia aiuta a tenere sotto controllo il rischio proprio perché si acquista in diverse condizioni di mercato.

Diversamente, nel caso in cui l’acquisto non è stato fatto in un’ottica strategica di lungo termine, ma più all’ interno di un orientamento tattico di breve, in tale caso è preferibile valutare una soluzione di uscita da tale mercato, ad esempio uno stop loss basato su livelli di prezzo, di volatilità o anche di tempo.

Secondo quesito: “l’ MSCI Emerging Markets è correlato con gli altri mercati azionari? Può fornire una decorrelazione da questi ultimi?”

La risposta è sì: anche se le correlazioni non sono un’entità fissa bensì qualcosa di dinamico, il grafico sottostante mostra come nel tempo tende ad esserci un grado di correlazione molto elevato tra i mercati azionari emergenti e altri mercati azionari come l’ MSCI World (in blu) e l’ S&P 500 (in turchese).

Terzo quesito:”come impatta il dollaro americano sui mercati emergenti?”

Un apprezzamento del dollaro incide negativamente sugli emergenti e viceversa. Ciò è legato più che altro al fatto che i paesi emergenti sono molto indebitati in dollari americani (hard currency), per via della fragilità delle loro valute. Conseguentemente un rafforzamento del dollaro provocherebbe ad essi maggiori difficoltà nel pagare i propri debiti, dal momento che a parità di debito dovrebbero sborsare una maggiore quantità della loro valuta.

Sotto è possibile notare la correlazione inversa con il Dollar Index (in blu)e la correlazione positiva con l’ Euro/Dollaro (in turchese).

Aldilà di ogni aspetto, l’ andamento futuro di questa asset class dipenderà dal contesto economico generale e dalle dinamiche macroeconomiche dei paesi emergenti oggetto d’ investimento, territori molto diversi fra loro a livello sociale, politico ed economico.

Analizzati diversi aspetti, arriviamo ora al dunque: quali sono le prospettive dell’ MSCI Emerging Markets? Conviene entrare ora o rimandare? Meglio un pic o un pac?

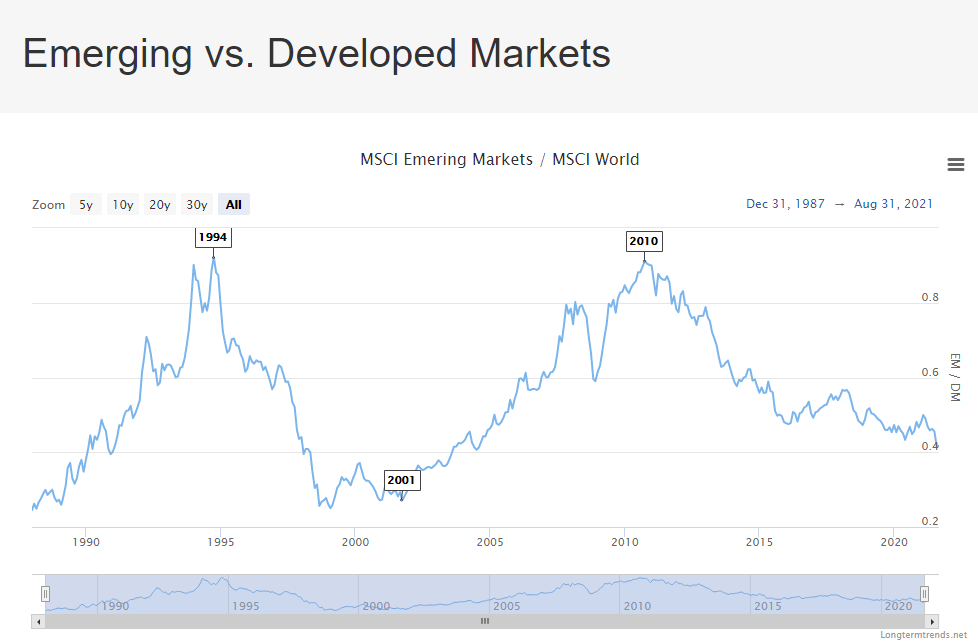

Per rispondere occorre portare alla luce alcune evidenze: innanzitutto tale asset class ha corretto dai valori massimi, quindi entrando ora si acquisterebbe più a buon mercato, con un rapporto rendimento rischio migliore. Aggiungiamo anche che in termini relativi gli emergenti sono molto a sconto, basta guardare il grafico sotto che evidenzia come il ratio tra azionario paesi emergenti e Usa sia sotto i minimi dei primi anni 2000 per rendersene conto.

In termini relativi, anche nei confronti dell’ azionario globale dei paesi sviluppati si registra una certa sottovalutazione, per cui valgono le stesse considerazioni fatte prima.

Come allocazione strategica di lungo termine a mio avviso ci sta tutto l’ investimento nell’ azionario dei mercati emergenti; chi opta per l’ ingresso in un’ unica soluzione date le quotazioni a sconto potrebbe mettere in conto anche un orizzonte temporale di riferimento più basso del solito.

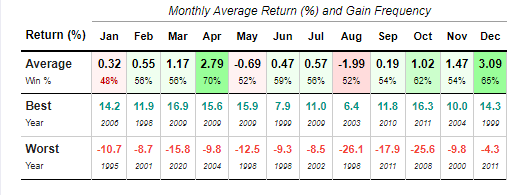

Per chi volesse fare un po’ di market timing su un mercato del genere, segnalo che c’è una stagionalità tendenzialmente favorevole, con ritorni positivi nei mesi di ottobre, novembre e soprattutto dicembre.

Ovviamente non manca la possibilità di adottare soluzioni di tipo ibrido del tipo pic più pac, allo scopo di diminuire il rischio. In tal caso si potrebbe entrare un po’ subito e un poi’ quando si verificano tensioni sui prezzi.

Chi invece pensa per prima cosa a contenere la volatilità, potrebbe entrare su tale mercato interamente tramite la formula pac, anche se ciò sarà a mio avviso più penalizzante in termini di rendimento.

Si tratta di un asset class che in condizioni estreme (misurate attraverso l’ Etf EEM) ha avuto importanti escursioni tra massimi e minimi, come ad esempio tra fine 2007 e fine 2008, quando ha avuto un drawdown del 67% circa. Più recentemente, ha registrato una discesa del 32% circa in un mese, durante la crisi Covid. In tutti 2 i casi non conteggiando i dividendi incassati.

Sul fronte dei ritorni, evidenzio che negli ultimi 20 anni il rendimento è stato del 9,49% annuo composto.

Se vuoi scoprire di più in merito alle logiche con cui integrare strategie attive o pac all’interno di un portafoglio, sottoscrivi uno dei pacchetti di abbonamento riferiti ad un un investitore dinamico, puoi farlo da qua: PORTAFOGLI MODELLO.

Ti ricordo che per ogni dubbio o richiesta di info puoi richiedere una consulenza gratuita.

Qualora vorresti approfondire argomenti come questo o altri di tua preferenza nello specifico, contattami per una coaching individuale su Skype.