Qualora ti fossi perso il precedente articolo, ti invito a consultarlo al seguente LINK

Se vuoi seguire via social i vari contenuti per non perderti neanche uno, ti consiglio di mettere mi piace alla mia pagina Facebook Francesco Brancatisano Advisor.

Per approfondire questo o altri argomenti, fare domande e confrontarti con altri risparmiatori con vicissitudini simili alle tue, iscriviti al mio gruppo chiuso su Facebook

Ti invito inoltre a seguirmi sul mio profilo LinkedIn

In linea generale quello che consiglio è di guardare ad aziende grandi, consolidate, con margini elevati e possibilmente stabili, brand forti e dominanti, società che operano in settori monopolistici, o comunque forniscono prodotti o servizi unici/rari, difficilmente rimpiazzabili, e a business dove la domanda di prodotti non risponde in maniera troppo elastica all’ offerta.

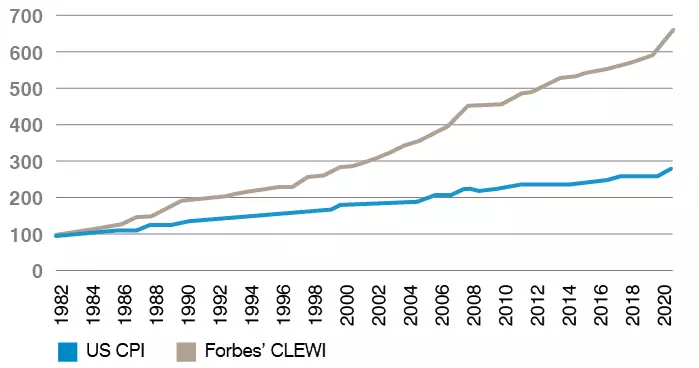

Partendo proprio dall’ elasticità della domanda rispetto all’ offerta, mi viene subito in mente il tema del lusso come molto interessante in una fase come quella attuale; da sempre i ricchi sopportano un’ inflazione che per loro è maggiore rispetto al dato fornito dall’ indice dei prezzi al consumo, a dimostrazione di ciò c’è un indice di Forbes, che viene rilevato dal 1982, il Cost of Living Extremely Well. Esso include un paniere di beni e servizi extra lusso, dagli orologi agli yacht, dagli champagne ai cavalli purosangue; tale indice da quando viene rilevato fino al 2021 è aumentato mediamente del 5% annuo, il doppio rispetto all’ indice dei prezzi al consumo statunitense.

ISIN LU1681048630, Ticker GLUX

DE000VN9CHD3

Per quanto concerne i singoli titoli, si può guardare alle varie società leader e incluse in tali strumenti, ad esempio:

- LVMH

- HERMES

- KERING

- REMY CONTREAU

- PERNOD RICARD

- FERRARI

- APPLE

- RICHEMONT

- MONCLER

- BURBERRY

- CAPRI HOLDINGS

Oltre al lusso, un altro settore che può sfruttare la dipendenza dei consumatori dei propri prodotti per ribaltare ad essi i maggiori costi è quello del tabacco/alcol: qua non ci sono strumenti diversificati da poter sfruttare, tra i singoli titoli mi vengono in mente:

- PHILIP MORRIS INTERNATIONAL

- BRITISH AMERICAN TOBACCO

- ALTRIA GROUP

- DIAGEO

- CONSTELLATION BRANDS

- CAMPARI

- ANHEUSER-BUSCH INBEV

Ulteriori opportunità possono essere cercate in alcuni beni di consumo di base, nel settore del cibo e delle bibite (difficilmente la gente si priverà di alcuni marchi). Qua possiamo dare uno sguardo a:

- COCA COLA

- PEPSI

- KEURIG DR PEPPER

- MONSTER BEVERAGE

- NESTLE

- KELLOGG’S

- LINDT

- UNILEVER

- TYSON FOOD

- JBS

Il settore food and beverage può essere coperto anche attraverso l’ esposizione al seguente Etf:

ISIN LU1834985845, Ticker FOO

Oltre a cibo e bevande, sempre all’ interno dei beni di consumo di base, anche la cura della persona può essere un settore resiliente se si guarda alle società leader:

- PROCTER & GAMBLE

- COLGATE PALMOLIVE

- ESTEE LAUDER

- L’OREAL

Anche qua oltre ai singoli titoli possiamo valutare qualche strumento diversificato tipo l’ Etf ed il certificato benchmark seguenti.

ISIN LU1834988351, Ticker PHG

DE000VX3Q1U7

Tuttavia anche società di abbigliamento e accessori potrebbero essere un ottimo hedge contro l’ inflazione, se pensiamo ad esempio a Nike, il marchio di abbigliamento più prezioso al mondo, o anche ad Adidas.

Tra le spese a prova d’ inflazione sono da considerare poi quelle per la salute, dal momento che in caso di necessità non stiamo a guardare il prezzo più o meno alto. Anche qua tanti marchi dell’ industria farmaceutica e dell’ assistenza sanitaria potrebbero beneficiare di un contesto inflazionistico, alcuni esempi sono:

- UNITEDHEALTH

- WALGREENS BOOTS ALLIANCE

- CVS

- JOHNSON & JOHNSON

- ROCHE

- NOVARTIS

- GLAXOSMITH KLINE

- DANAHER

- SANOFI

- BAYER

Anche questo settore, se si vogliono evitare i singoli titoli, può essere coperto tramite un’ esposizione diversificata, un esempio è il seguente strumento:

ISIN IE00BM67HK77, Ticker XDWH

A tal riguardo possono rivelarsi interessanti aziende come Asml, Broadcom, Taiwan Semiconductor.

Ma all’ interno del settore tecnologico possiamo guardare anche a società legate all’ universo software come Microsoft e Salesforce, le quali offrono servizi che sono divenuti essenziali per i clienti; scavando ancora, nell’ elettronica di consumo (oltre alla già citata Apple) può essere molto interessante Sony, così come tra gli elaboratori di pagamento aziende come Visa e Mastercard potrebbero far valere la loro leadership.

Abbiamo presentato diverse soluzioni specifiche, ma chi volesse un’ esposizione diversificata globale senza tribolare troppo? A tal riguardo uno strumento che può essere opportuno a mio avviso è il seguente, che si concentra sulle società globali di alta qualità con dividendi in crescita.

ISIN IE00BZ56SW52, Ticker GGRA

LU0119620416

Concludiamo la segnalazione di questa carrellata di strumenti con un’ ulteriore risorsa della quale suggerisco una consultazione, ossia un riassunto del report Brand Finance Global 500 2022, un documento che va a stilare la classifica dei marchi più valutabili e forti a livello globale.

Anche tale report può essere utile per attivare in noi qualche intuizione e spunto di riflessione.

Se l’articolo ti è stato utile ti invito a mettere mi piace e a condividerlo sui social.

Ti invito inoltre a sottoscrivere uno o più tra i vari portafogli di Etf proposti, lo puoi fare da qua: PORTAFOGLI MODELLO; scegli il tuo preferito e inizia a replicarlo, avrai assistenza su ogni aspetto.

Qualora vorresti approfondire argomenti come questo o altri di tua preferenza nello specifico, contattami per una coaching individuale su Skype.