L’ aumento di quest’ ultima implica prezzi di beni e servizi via via sempre più alti, conseguentemente se il nostro reddito da lavoro e il nostro patrimonio investito non si rivalutano almeno alla stessa velocità dell’ inflazione, subiremo un impoverimento del nostro potere d’ acquisto o della nostra ricchezza in termini reali.

Questo approfondimento è suddiviso in 2 parti: in questa prima parte vedremo una presentazione dei bond indicizzati all’inflazione, spiegando le loro caratteristiche, le differenze con i titoli a tasso fisso, il loro comportamento nei vari scenari di mercato ed il concetto di inflazione breakeven.

La seconda parte lascerà spazio sia ad argomenti tecnici come duration, rischio tasso dei bond inflation linked e correlazione con i rendimenti reali, sia a considerazioni in merito alle criticità dei titoli indicizzati, a come e quando esporsi ad essi, e alla loro situazione attuale. Essa sarà sarà disponibile a breve sul mio gruppo chiuso Facebook, qua il link per iscriverti se vuoi riceverla in anteprima.

Se vuoi seguire via social i vari contenuti per non perderti neanche uno, ti consiglio di mettere mi piace alla mia pagina Facebook Francesco Brancatisano Advisor.

Per approfondire questo o altri argomenti, fare domande e confrontarti con altri risparmiatori con vicissitudini simili alle tue, iscriviti al mio gruppo chiuso su Facebook

Ti invito inoltre a seguirmi sul mio profilo LinkedIn

Tuttavia la soluzione più adatta che il risparmiatore associa all’ obiettivo di proteggere il proprio patrimonio dall’inflazione proviene dai bond indicizzati all’ inflazione, titoli nati proprio con questo scopo e che si differenziano dai classici bond a tasso fisso.

Emesse per la prima volta dal Commonwealth of Massachusetts nel 1780 (ai tempi della Guerra d’ indipendenza americana), tali obbligazioni hanno preso piede a partire dagli anni 50, prima tra i paesi emergenti e poi tra le economie sviluppate. I principali inflation linked bond, ossia i TIPS americani, sono stati lanciati a partire dal 1997.

Gli inflation linked sono quasi totalmente di natura governativa; anche se esistono casi di bond aziendali di tale natura, essi costituiscono una rarità.

Vediamo di spiegare innanzitutto la differenza che sussiste tra i titoli oggetto del post e quelli a tasso fisso.

Investendo in bond a tasso fisso non facciamo altro che prestare denaro ad un emittente (lo Stato o un’ azienda), a fronte del pagamento di un interesse periodico per tutta la durata del prestito oltre che della restituzione del capitale a scadenza.

In termini pratici se prestiamo 1.000 € all’azienda X, concordando una restituzione in 10 anni e ponendo che essa ci remuneri ad un interesse del 3% all’anno, riceveremo 30 € ogni anno per 10 anni e al termine del periodo, salvo default dell’ emittente, ci verranno restituiti i 1.000 € inizialmente prestati.

Il rendimento del 3% è un rendimento in termini nominali, mentre il rendimento reale non è identificabile a priori, ossia nel momento in cui sottoscriviamo l’ obbligazione, ciò infatti dipenderà dall’ inflazione che si manifesterà nel corso della vita del bond.

Viceversa, attraverso la sottoscrizione di un bond inflation linked è possibile determinare a priori quello che sarà il rendimento reale cui andremo in conto, a prescindere dal livello d’inflazione che avremo nel corso degli anni; quest’ ultimo titolo ci riconoscerà cedole periodiche rivalutate in base all’inflazione registrata, e anche il capitale restituito a scadenza sarà arricchito della componente inflattiva.

Se a titolo di esempio acquistiamo un bond inflation linked per 1.000 € il quale rende l’ 1% all’anno, ma in termini reali, assumendo che l’ inflazione schizzi del 4% durante il 1° anno, come risultato avremo che il capitale investito verrà rivalutato a 1.040 € e la cedola annuale a 10,40 €. Lo stesso discorso varrà per tutti gli anni di vita del titolo.

La rivalutazione del capitale e delle cedole avviene in base all’ inflazione fotografata da un preciso e predeterminato indice di riferimento, ad esempio per il Btp Italia l’indice FOI (indice dei prezzi al consumo per le famiglie di operai e impiegati).

Oltre a ciò, va detto che il bond copre da uno scenario inflazionistico, ma allo stesso tempo anche da uno scenario di deflazione, in quanto anche se le cedole verranno calcolate su un capitale minore, risultando meno generose, a scadenza il capitale del nostro esempio non potrà scendere al di sotto dei 1.000 € sborsati in fase di sottoscrizione.

In base a tale descrizione si potrebbe pensare a tali strumenti come ad una sorta di Sacro Graal, ma non è sempre così, per cui vediamo di capire dov’è il trucco, visto che come sappiamo in finanza pasti gratis non ce ne sono.

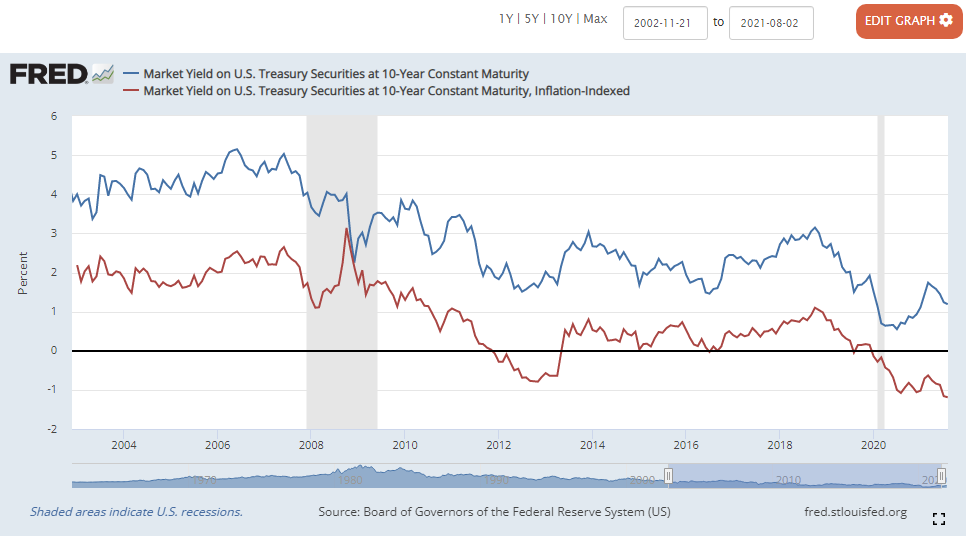

Innanzitutto il rendimento dei titoli indicizzati all’ inflazione è minore di quello dei corrispettivi classici a tasso fisso, anche se in realtà stiamo confrontando mele con pere, in quanto il 1° è espresso in termini reali e il 2° in termini nominali.

*Fonte: Fred St Louis: in blu il rendimento del tasso fisso, in rosso dei titoli indicizzati.

Tale differenza è detta anche inflazione di pareggio, in quanto è quel livello di inflazione per la quale è indifferente l’investimento nel tasso fisso piuttosto che nel’ titolo indicizzato.

Quando conviene investire nel titolo indicizzato e quando nel tasso fisso?

La convenienza o meno di investire sul bond inflation linked è legata all’ inflazione che effettivamente si manifesterà durante la vita del titolo: se quest’ultima sarà maggiore dell’inflazione attesa all’atto della sottoscrizione dell’ obbligazione (inflation breakeven), l’ investimento indicizzato risulterà premiante, mentre nel caso in cui l’inflazione si verificherà in misura minore rispetto al dato atteso, allora il tasso fisso si rivelerà la scelta migliore.

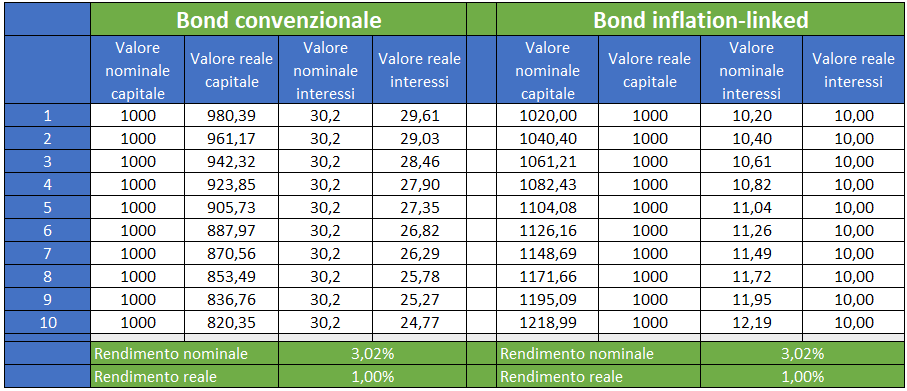

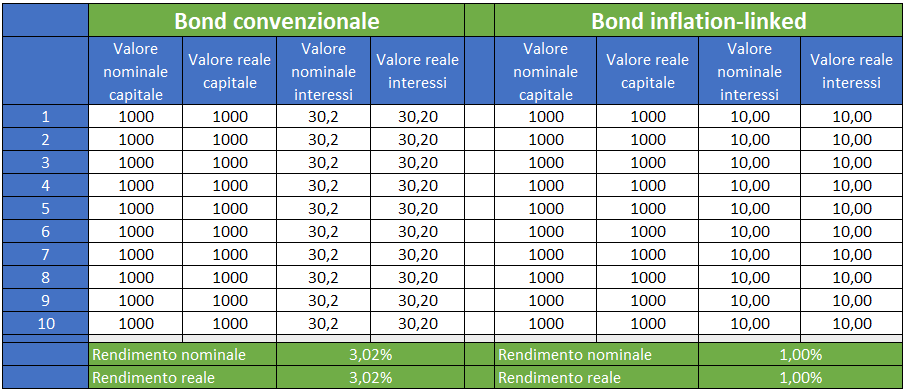

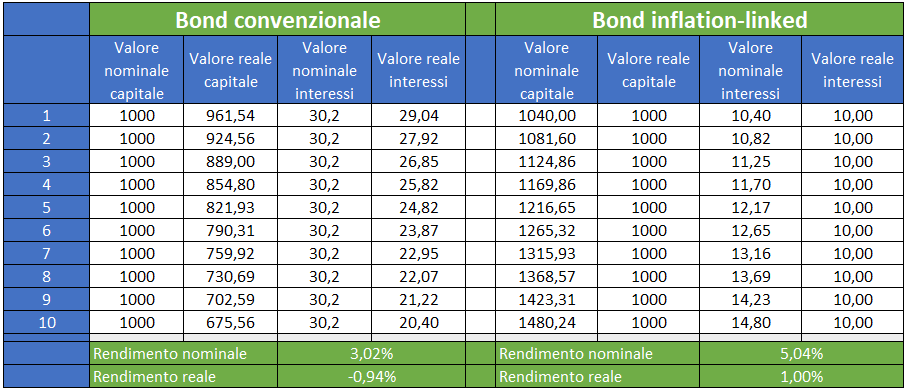

Grazie alle tabelle prese da un articolo di Lorenzo Ippoliti, collega e gestore del sito cubeinvestimenti.it, vediamo cosa succede nei 3 diversi scenari, ossia: 1) inflazione uguale a quella attesa, 2) inflazione inferiore a quella attesa, 3) inflazione superiore a quella attesa.

1) Inflazione uguale a quella attesa

- Un bond convenzionale con cedola nominale del 3.02%

- Un bond inflation-linked con cedola reale dell’1%

- Un’inflazione attesa (breakeven inflation) al momento della sottoscrizione del 2%

- Un’inflazione realizzata costante al 2% nel corso della vita del bond

2) Inflazione inferiore a quella attesa

In questo caso abbiamo quindi:

- Un bond convenzionale con cedola nominale del 3.02%

- Un bond inflation-linked con cedola reale dell’1%

- Un’inflazione attesa (breakeven inflation) al momento della sottoscrizione del 2%

- Un’inflazione realizzata costante allo 0% nel corso della vita del bond

3) Inflazione superiore a quella attesa

In questo caso abbiamo quindi:

- Un bond convenzionale con cedola nominale del 3.02%

- Un bond inflation-linked con cedola reale dell’1%

- Un’inflazione attesa (breakeven inflation) al momento della sottoscrizione del 2%

- Un’inflazione realizzata costante al 4% nel corso della vita del bond

Per questa prima parte è tutto, riprenderemo l’analisi degli inflation linked bond nella seconda parte, arricchendola con altri elementi da considerare quando si approcciano tali bond, in modo da fare luce il più possibile su questi particolari strumenti finanziari.

Ti invito inoltre a scegliere quello che è il pacchetto di abbonamento che ritieni più adatto a te fra i tanti sottoscrivibili, puoi farlo da qua: PORTAFOGLI MODELLO, ricordandoti che c’è la possibilità di usufruirne gratuitamente per un periodo di 30 giorni, avendo a disposizione un portafoglio modello, un primo report e completa assistenza su ogni aspetto

Ti ricordo infine che per ogni dubbio o richiesta di info puoi richiedere una consulenza gratuita.

Qualora vorresti approfondire argomenti come questo o altri di tua preferenza nello specifico, contattami per una coaching individuale su Skype.