Questi prodotti offrono diversi vantaggi al risparmiatore, che con un unico prodotto può diversificare come si deve e non deve star dietro alla strategia, ad esempio per ribilanciare. Un elevato rapporto dunque tra efficacia operativa e tempo da dedicare.

Se vuoi seguire via social i vari contenuti per non perderti neanche uno, ti consiglio di mettere mi piace alla mia pagina Facebook Francesco Brancatisano Advisor.

Per approfondire questo o altri argomenti, fare domande e confrontarti con altri risparmiatori con vicissitudini simili alle tue, iscriviti al mio gruppo chiuso su Facebook

Ti invito inoltre a seguirmi sul mio profilo LinkedIn

ISIN IE00BMVB5R75, Ticker VNGA80

ISIN LU0397221945, Ticker XQUI

Come sempre lo scopo per cui mettiamo di fronte i 2 prodotti è quello di vedere le caratteristiche, i pro e i contro di ognuno ed aiutare l’investitore a prendere una decisione d’ investimento efficiente e più razionale possibile. Oltre a ciò, tramite questo confronto si vuole dare anche risposta ad una domanda molto ricorrente tra i risparmiatori, ossia se sia preferibile investire sull’ Etf Vanguard o se sia “meglio” Xtrackers.

Fatte queste premesse si può dare inizio al confronto.

Innanzitutto, come già accennato, occorre dire che sia l’uno che l’ altro sono Etf di Etf, ossia prodotti che assomigliano ad una sorta di gestione patrimoniale, dal momento che incorporano un portafoglio diversificato a livello globale composto da Etf azionari e obbligazionari.

Xtrackers tuttavia è una gestione attiva a tutti gli effetti, visto che ha un’ allocazione di tipo tattico rivista e ribilanciata ogni 3 mesi, con la quota azionaria che va da un minimo di un 30% ad un massimo di un 70%, stesso discorso per la parte obbligazionaria.

Vanguard diversamente ha un’ allocazione strategica e fissa: 80% azioni e 20% bond, quella è e quella rimane.

Già questo mi farebbe preferire Vanguard, in quanto gestione passiva, multiasset, ma con una maggiore quantità di azionario; ricordiamo infatti che Xtrackers può arrivare fino ad un 70% di equity, mentre ad esempio per un PAC (soprattutto se in fase iniziale) e per un portafoglio con orizzonte temporale molto lungo può essere premiante spingere più sull’ azionario.

Continuando con l’analisi, in termini di longevità vince Xtrackers, visto che è quotato da novembre 2008, mentre Vanguard è disponibile solo dall’ 8 dicembre 2020.

Anche a livello di AUM vince Xtrackers, aiutato in ciò dalla giovane età del concorrente, tuttavia ciò non va di pari passo con la liquidità, quest’ultima infatti premia Vanguard, che risulta più scambiato. Ciò è l’emblema del fatto che sui prodotti Vanguard, anche se arrivati da poco, c’è un bel fermento.

Per quanto concerne il Ter, Vanguard risulta più economico, con un costo annuale dello 0,25% contro lo 0,70% di Xtrackers, un risparmio non indifferente dunque, pari allo 0,45% annuo. E’ vero che i costi non sono tutto, ma è bene minimizzarli, visto che rappresentano l’unica componente certa, dal momento che il rendimento è incerto.

Entrambi gli Etf si caratterizzano per essere a replica fisica e ad accumulo dei proventi.

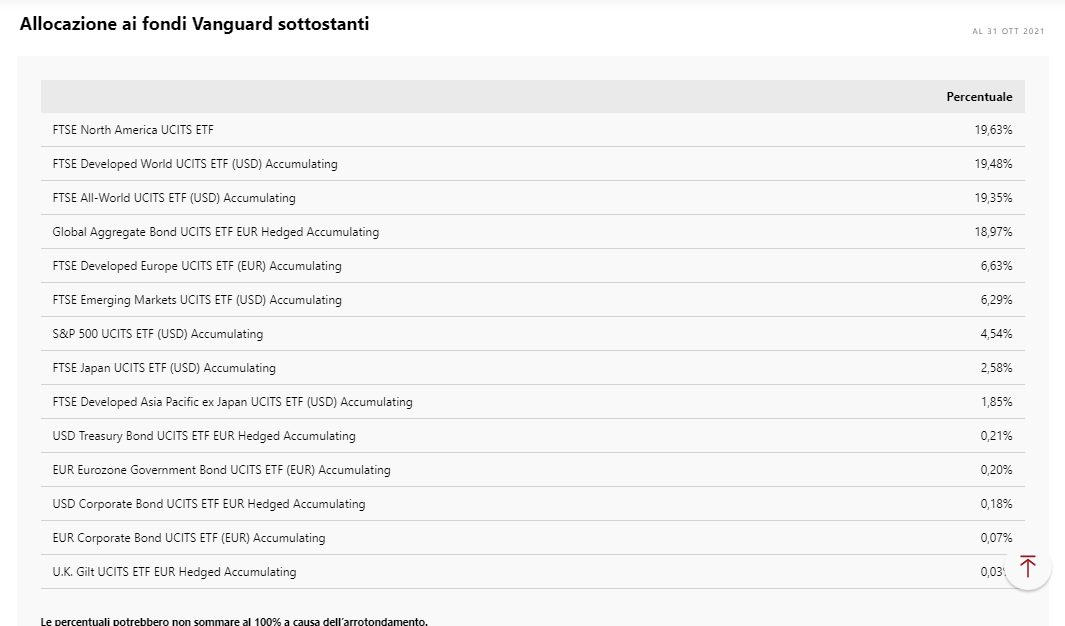

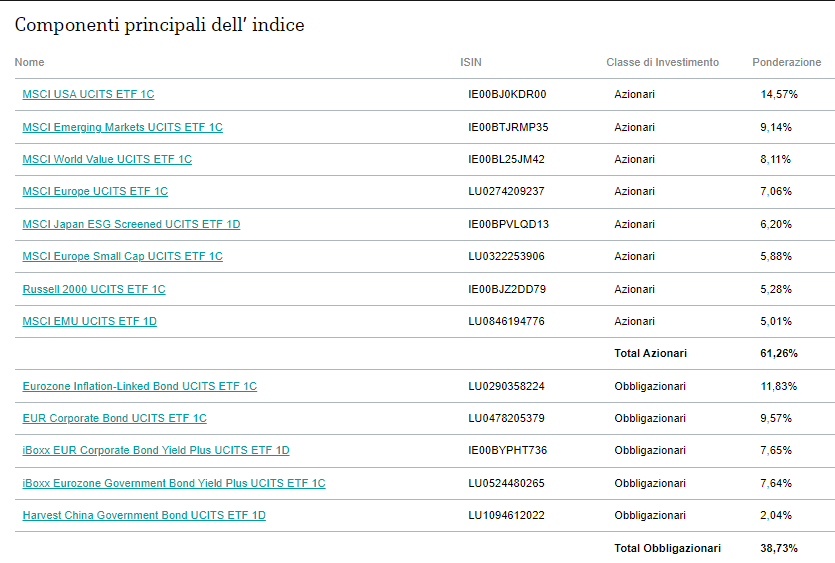

A livello di diversificazione interna, in entrambi i casi siamo in una botte di ferro: Vanguard diversifica tra 14 Etf interni, Xtrackers attualmente invece spalma le sue partecipazioni in 13 Etf.

PORTAFOGLIO VANGUARD

PORTAFOGLIO XTRACKERS

Sempre lato bond poi, Xtrackers si sta focalizzando sulle obbligazioni europee che danno quel plus di rendimento (sia tra i corporate che tra i titoli di Stato), con l’ Italia che risulta il 1° paese in quanto ad esposizione obbligazionaria. Infine, sempre a tal riguardo, l’esposizione sui titoli di Stato cinesi conferma l’anima attiva dell’ Xtrackers Portfolio.

Ancora, sul lato azionario, è possibile notare che Xtrackers diversifica attualmente anche per stile (inserendo il tema value globale) e per capitalizzazione, a tal riguardo infatti risulta presente il segmento small cap (sia lato Usa che lato Europa).

Vanguard invece mantiene un’ asset allocation interna più generica, sia lato azionario che lato bond, con un’impostazione operativa che mira a sbagliare il meno possibile, in modo da catturare il “beta” che offre il mercato; niente small cap, zero temi specifici e alternativi.

In ultimo, Xtrackers ha meno America al suo interno.

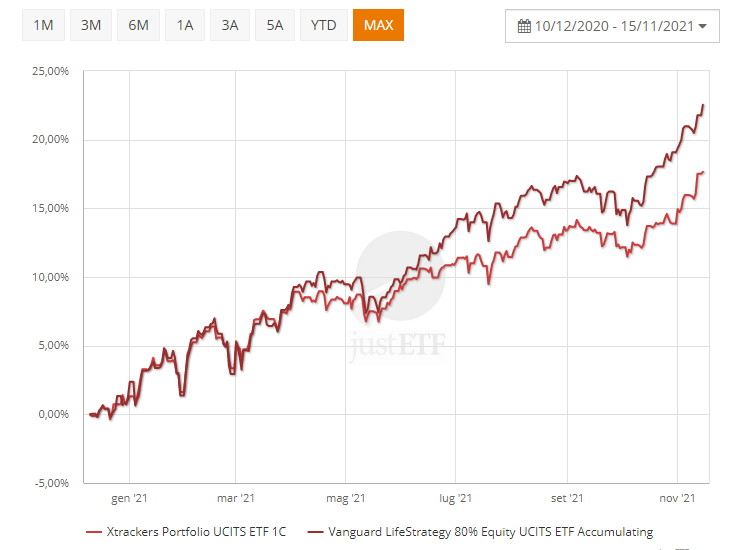

Con riferimento alle performances, dalla quotazione di Vanguard ad oggi, esse premiano il Lifestrategy, che ha fatto leggermente meglio del concorrente. I 2 prodotti sono molto correlati tra di loro, in un primo periodo di tempo si sono comportati in maniera analoga (fino allo scorso aprile i 2 grafici risultavano sovrapponibili), mentre in seguito Vanguard ha avuto la meglio.

* Fonte: Just Etf

Per concludere, pur riconoscendo che si tratta di 2 prodotti validi, in ottica di allocazione strategica e di PAC, personalmente mi orienterei sul Vanguard dovendo scegliere tra i 2. Xtrackers invece lo inquadrerei invece più come uno strumento da asset allocation tattica.

Se l’articolo ti è stato utile ti invito a mettere mi piace e a condividerlo sui social.

Ti invito inoltre a scegliere quello che è il pacchetto di abbonamento che ritieni più adatto a te fra i tanti sottoscrivibili, puoi farlo da qua: PORTAFOGLI MODELLO, ricordandoti che c’è la possibilità di usufruirne gratuitamente per un periodo di 30 giorni, avendo a disposizione un portafoglio modello, un primo report e completa assistenza su ogni aspetto

Ti ricordo infine che per ogni dubbio o richiesta di info puoi richiedere una consulenza gratuita.

Qualora vorresti approfondire argomenti come questo o altri di tua preferenza nello specifico, contattami per una coaching individuale su Skype.