Se vuoi seguire via social i vari contenuti per non perderti neanche uno, ti consiglio di mettere mi piace alla mia pagina Facebook Francesco Brancatisano Advisor.

Per approfondire questo o altri argomenti, fare domande e confrontarti con altri risparmiatori con vicissitudini simili alle tue, iscriviti al mio gruppo chiuso su Facebook

Ti invito inoltre a seguirmi sul mio profilo LinkedIn

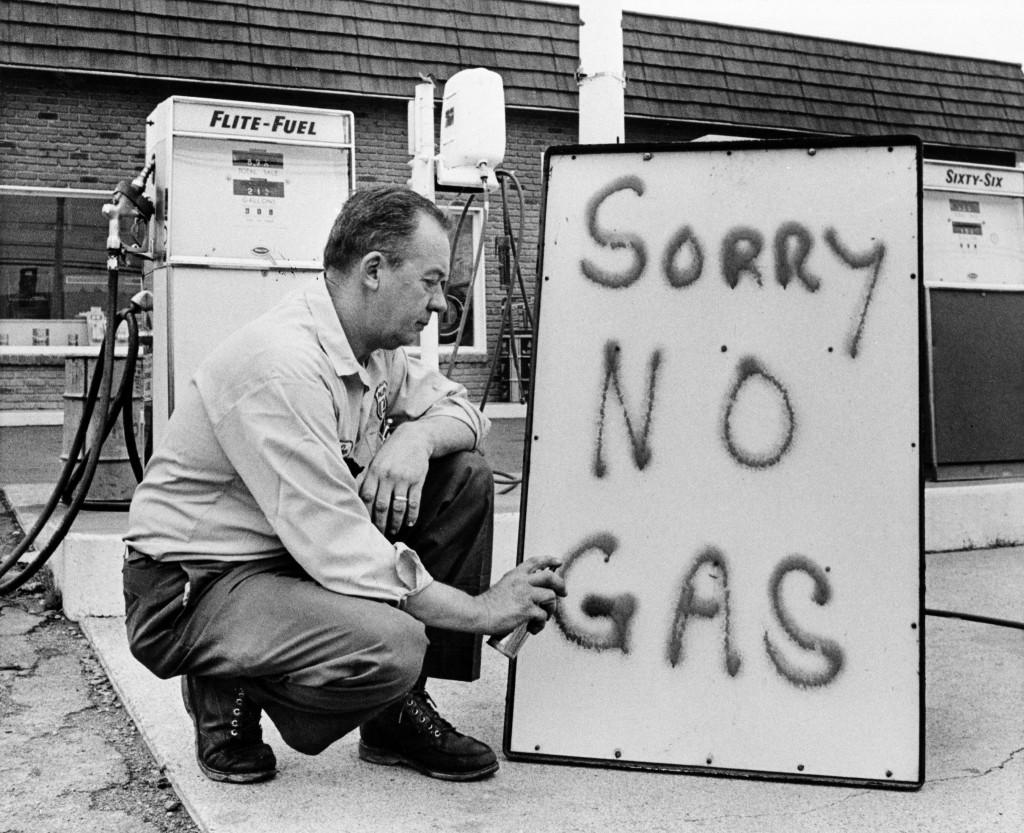

Ovviamente ciò è percepibile al consumatore in maniera immediata attraverso l’ aumento dei prezzi dei carburanti e nei rincari delle bollette.

Tuttavia il rialzo delle materie prime energetiche non ha interessato solo petrolio o gas, ma ne ha coinvolte diverse, su tutti il carbone, passando poi dall’ olio da riscaldamento (heating oil) alla benzina (gasoline).

Le domande che è lecito porsi per capire e inquadrare bene la questione è: a cosa è dovuto tale shock? E quali potrebbero essere le conseguenze?

I fattori alla base di tale rialzo sono ovviamente diversi: sicuramente sulla questione ha impattato fortemente la vigorosa ripresa della domanda da parte di famiglie e imprese, più rapida e forte rispetto alle previsioni, durante il periodo post-Covid, all’interno di un contesto caratterizzato da una serie di disinvestimenti da parte delle aziende del settore, provocati sia dalla pandemia, ma in generale negli ultimi anni da un peggioramento delle prospettive settoriali, anche alla luce di una maggiore spinta verso la sostenibilità e quindi verso fonti energetiche green e a minore impatto ambientale.

Ciò ha sicuramente diminuito le scorte disponibili, perciò riepilogando si è avuto un aumento della domanda in un contesto di diminuzione dell’ offerta.

Occorre poi sottolineare come di recente sono state espresse delle preoccupazioni in merito all’andamento del clima, visto che i meteorologi prevedono un inverno più rigido del solito; anche questo è un fattore che causa una maggiore pressione alla richiesta di energia (pensiamo al gas naturale che viene impiegato comunemente nei sistemi di riscaldamento).

A tutto ciò occorre aggiungere anche l’ appetito speculativo, che non manca mai: un po’ tutti vogliono partecipare al rialzo del gas, comprandolo sui mercati finanziari per poi rivenderlo a prezzi maggiori, sulla scia della forte tendenza rialzista.

Ecco quindi un mix di fattori che ci porta ai giorni nostri, dove, soprattutto in alcune aree del mondo, si respira un’aria davvero pesante: pensiamo alla Cina, dove è notizia di questi giorni che il governo ha ordinato alle imprese di assicurarsi i rifornimenti energetici “a tutti i costi”, dove molte abitazioni sono rimaste al buio, o illuminate solo con fonti di luce naturale, dove è stato fatto divieto di usare il forno a microonde, e in cui, sempre nell’ottica di razionalizzare l’ uso delle fonti energetiche, a molte fabbriche è stato ordinato di ridurre o interrompere del tutto la produzione.

Tuttavia il cosiddetto energy crunch non è solo circoscritto alla Cina, ma si sta rapidamente allargando in altre parti del mondo, con la concreta possibilità di investire altri settori: in Olanda ad esempio (gigante agricolo e 2° più grande esportatore mondiale di cibo per valore) molte serre hanno dovuto limitare o fermare l’attività produttiva in seguito ai forti aumenti di gas ed elettricità; segno che l’ energy crunch può avere ripercussioni sull’ inflazione alimentare.

Ma non è finita qui, infatti ad alimentare un clima già rovente ci sono le riserve idriche norvegesi ai minimi da oltre un decennio e l’India che è a corto di carbone.

Ciò per dire che sappiamo da dove è partito questo fenomeno ma non sappiamo dove andrà a finire.

Sicuramente tale situazione di squilibrio comporta molti rischi: innanzitutto mette a rischio la ripresa economica, fermando le industrie e di conseguenza il PIL, e favorendo un contesto di stagflazione stile anni 70 (inflazione elevata in assenza di crescita).

Se le politiche monetarie espansive degli ultimi anni avevano l’intento di risvegliare l’ inflazione facendo leva sulla domanda, adesso il rischio è quello di far ripartire l’inflazione dall’ offerta. Un’inflazione così prospettata sarebbe dunque un’ inflazione cattiva, accompagnata da interruzioni lungo la catena di approvvigionamento, con carenze che potrebbero interessare vari settori: dal tessile alla componentistica elettronica. Uno scenario del genere è potenzialmente distruttivo per i margini delle imprese, senza contare che anche le banche centrali sarebbero messe a dura prova, in quanto si troverebbero a dover alzare i tassi d’ interesse per fronteggiare l’inflazione, ma in un contesto di decrescita.

Per questa parte è tutto, a breve verrà pubblicata sul mio gruppo chiuso Facebook, ecco il LINK per iscriverti se non vuoi perdertela, una seconda parte dell’approfondimento, dove si cercherà di andare più sul pratico, cercando di offrire spunti operativi per orientare al meglio l’ investitore in merito a come muoversi in un contesto del genere, quali prodotti, mercati, paesi e settori privilegiare per massimizzare le probabilità di guadagno nell’attuale scenario.

Se vuoi scoprire di più in merito alle logiche con cui integrare strategie attive o pac all’interno di un portafoglio, sottoscrivi uno dei pacchetti di abbonamento riferiti ad un un investitore dinamico, puoi farlo da qua: PORTAFOGLI MODELLO.

Ti ricordo che per ogni dubbio o richiesta di info puoi richiedere una consulenza gratuita.

Qualora vorresti approfondire argomenti come questo o altri di tua preferenza nello specifico, contattami per una coaching individuale su Skype.